Pensplan Infopoint

Zusatzrente

Eine Investition nach Maß

Gute Entwicklung der regionalen Zusatzrentenfonds im Zehnjahreszeitraum 2010-2019

Mit einem Zusatzrentenfonds für das Alter vorsorgen, lohnt sich. Das belegen einmal mehr die aktuellen Daten zur Entwicklung der mit Pensplan Centrum konventionierten regionalen Zusatzrentenfonds, darunter für die lohnabhängig Beschäftigten in erster Linie der Laborfonds, welcher im abgelaufenen Jahr gute Ergebnisse erzielt hat mit Zuwächsen zwischen ein und 13 Prozent je nach Investitionslinie.

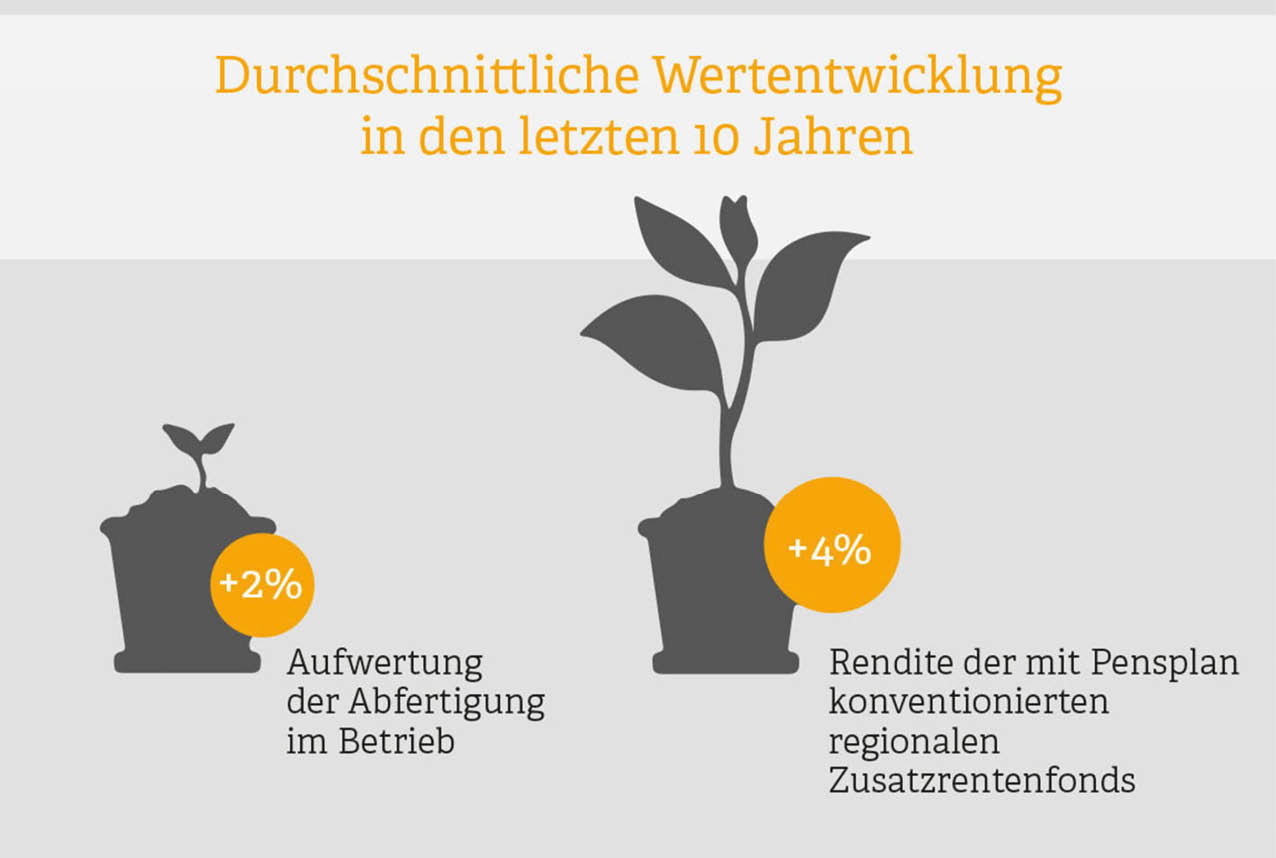

Betrachtet man die Entwicklung der Fonds mittel- bis langfristig, so sprechen die Zahlen eine klare Sprache: Im Zehnjahreszeitraum 2010-2019 liegt die durchschnittliche Rendite der regionalen Rentenfonds mit 4,03 Prozent nach wie vor weit über der Aufwertung der Abfertigung mit 1,98 Prozent. Hinzu kommt, dass die in den Zusatzrentenfonds eingezahlte Abfertigung bzw. der vom Kollektivvertrag für den Zusatzrentenfonds bestimmte Abfertigungsanteil bei Auszahlung wegen Pensionierung wesentlich geringer besteuert wird.

Arbeitnehmer/innen profitieren darüber hinaus vom Beitrag, den der Arbeitgeber zusätzlich in den Rentenfonds einzahlt. Nicht zuletzt werden die Gelder im Zusatzrentenfonds vorteilhaft besteuert. Schon allein deshalb lohnt sich die Zusatzrente als finanzielle Vorsorge für die Zukunft: je früher, desto besser.

Als Mitglied eines Zusatzrentenfonds kann man seine Investitionslinie im Laufe der Jahre durchaus wechseln; schließlich ändert sich mit der Zeit der Anlagehorizont oder andere Faktoren. Wenn die Pensionierung näher rückt, macht es beispielsweise Sinn, auf eine „sichere“ Investitionslinie umzusteigen. Gleiches kann gelten, wenn man in näherer Zukunft plant, sich einen Vorschuss auszahlen zu lassen. Weniger ratsam ist hingegen ein häufiger Wechsel der Investitionslinie, um Börsentrends zu folgen.

Einen Überblick über ihre Vorsorgeersparnisse sowie eine kompetente und kostenlose individuelle Beratung zur Zusatzrente erhalten alle ASGB-Mitglieder und interessierten Bürgerinnen und Bürger bei den Zusatzrenten-Infopoints im ASGB-Bezirksbüro in ihrer Nähe (siehe Adressen auf der Rückseite dieser Ausgabe oder unter www.asgb.org/bezirke.

Betrachtet man die Entwicklung der Fonds mittel- bis langfristig, so sprechen die Zahlen eine klare Sprache: Im Zehnjahreszeitraum 2010-2019 liegt die durchschnittliche Rendite der regionalen Rentenfonds mit 4,03 Prozent nach wie vor weit über der Aufwertung der Abfertigung mit 1,98 Prozent. Hinzu kommt, dass die in den Zusatzrentenfonds eingezahlte Abfertigung bzw. der vom Kollektivvertrag für den Zusatzrentenfonds bestimmte Abfertigungsanteil bei Auszahlung wegen Pensionierung wesentlich geringer besteuert wird.

Arbeitnehmer/innen profitieren darüber hinaus vom Beitrag, den der Arbeitgeber zusätzlich in den Rentenfonds einzahlt. Nicht zuletzt werden die Gelder im Zusatzrentenfonds vorteilhaft besteuert. Schon allein deshalb lohnt sich die Zusatzrente als finanzielle Vorsorge für die Zukunft: je früher, desto besser.

Strenge Regeln für eine umsichtige Geldverwaltung

Da Zusatzrentenfonds eine Geldanlage zur Altersvorsorge sind, unterliegen die Fonds der Aufsicht einer eigenen staatlichen Behörde und die Beiträge der Mitglieder werden nach strengen gesetzlichen Regeln angelegt. Geschlossene Zusatzrentenfonds wie der Laborfonds betrauen professionelle Akteure mit der Vermögensverwaltung und geben dafür genaue Kriterien vor. Bei offenen Zusatzrentenfonds sowie individuellen Rentenplänen (IRP – PIP) können die Gelder auch direkt von der Gesellschaft verwaltet werden, die den Fonds bzw. den individuellen Rentenplan gegründet hat (Bank, SGR, SIM, Versicherungsgesellschaft).

Die Wahl der „passenden“ Investitionslinie

Nahezu alle Zusatzrentenfonds bieten verschiedene Investitionslinien an: von garantierten bis hin zu risikoreicheren Linien mit entsprechend höheren Renditechancen. Bei der Wahl der Investitionslinie sollte man verschiedene Faktoren berücksichtigen wie das Alter bzw. den Anlagehorizont, die Renditeerwartung und die persönliche Risikoneigung.Als Mitglied eines Zusatzrentenfonds kann man seine Investitionslinie im Laufe der Jahre durchaus wechseln; schließlich ändert sich mit der Zeit der Anlagehorizont oder andere Faktoren. Wenn die Pensionierung näher rückt, macht es beispielsweise Sinn, auf eine „sichere“ Investitionslinie umzusteigen. Gleiches kann gelten, wenn man in näherer Zukunft plant, sich einen Vorschuss auszahlen zu lassen. Weniger ratsam ist hingegen ein häufiger Wechsel der Investitionslinie, um Börsentrends zu folgen.

Information und Beratung bei den Pensplan Infopoints in Ihrer Nähe

Jedes Jahr im Frühling erhalten Mitglieder eine Mitteilung ihres Fonds zur Entwicklung ihrer persönlichen Zusatzrentenposition. Zudem kann die Position auch jederzeit über die Onlinedienste des jeweiligen Fonds mit den persönlichen Zugangsdaten abgerufen werden.Einen Überblick über ihre Vorsorgeersparnisse sowie eine kompetente und kostenlose individuelle Beratung zur Zusatzrente erhalten alle ASGB-Mitglieder und interessierten Bürgerinnen und Bürger bei den Zusatzrenten-Infopoints im ASGB-Bezirksbüro in ihrer Nähe (siehe Adressen auf der Rückseite dieser Ausgabe oder unter www.asgb.org/bezirke.